Cine trebuie să depună declarația de impozit pe venit în Germania?

În Germania, obligația de a depune declarația de impozit pe venit se aplică tuturor persoanelor care au obținut venituri într-un anumit an fiscal și care îndeplinesc anumite criterii. Acest proces, cunoscut sub denumirea de „Pflichtveranlagung” (depunerea obligatorie), implică transmiterea unei declarații anuale de impozit către autoritățile fiscale germane.

În acest articol, am descris care sunt taxele în Germania, cum poți solicita o rambursare de impozit pentru munca în Germania, cât de mari sunt taxele și care sunt clasele de impozitare în Germania.

Taxe în Germania – termene limită

Termenul pentru depunerea declarației depinde de situația individuală a contribuabilului și de anul fiscal. De exemplu, pentru anul 2024, termenul pentru depunerea declarației de impozit pentru cei care o depun singuri este 31 august 2025, în timp ce pentru cei care utilizează un consilier fiscal german este 31 mai 2026. Pentru declarația aferentă anului 2023, termenul cu ajutorul unui consilier fiscal expiră la 31 iulie 2025.

Valoarea acestei proceduri constă în estimarea și impozitarea veniturilor, precum și în recuperarea eventualelor impozite plătite în plus sau în plata datoriilor restante. Termenele menționate se aplică celor obligați să se înregistreze la autoritățile fiscale germane.

În cazul unei depuneri voluntare, documentele pot fi transmise retroactiv pentru o perioadă de până la patru ani, până la ultima zi a anului din perioada respectivă. De exemplu, dacă dorești să te înregistrezi pentru anul 2021, termenul de depunere este 31 decembrie 2025.

Contribuabilii care trebuie să depună declarația de impozit pe venit trebuie să completeze formularele relevante și să furnizeze documentele necesare pentru a dovedi veniturile și eventualele deduceri fiscale de care pot beneficia. Pentru cei care lucrează cu contracte de muncă, informațiile privind veniturile sunt de obicei furnizate de angajatori sub forma așa-numitei Lohnsteuerbescheinigung (certificat de impozit pe salariu).

Este important să ții cont de faptul că sistemul fiscal german ia în considerare diferite categorii de venituri și situații specifice care pot afecta modul de calcul al impozitului. Prin urmare, este esențial să te familiarizezi cu cerințele și reglementările privind depunerea declarației fiscale.

Ce taxe există în Germania?

Einkommensteuer – ce este?

Einkommensteuer, sau impozitul pe venit, se aplică fiecărei persoane care obține venituri. Acesta este împărțit în mai multe categorii, în principal pe baza tipului de venit obținut, adică un impozit diferit se aplică activităților comerciale și unul diferit companiilor de capital. Veniturile imigranților români provin în principal din activități salariate – în acest caz se aplică impozitul pe salarii, sau Lohnsteuer.

Kirchensteuer – ce este?

Kirchensteuer este un impozit plătit către biserică. Acesta este plătit doar de persoanele care și-au declarat oficial apartenența religioasă. Valoarea impozitului variază în funcție de statul federal în care contribuabilul lucrează și fluctuează între 8 și 9%. Cei care câștigă mai puțin decât suma neimpozabilă anuală, care pentru 2023 este de 10.908 EUR, sunt în general scutiți de plata acestui impozit. În toate celelalte cazuri, impozitul este dedus automat din salariu.

Apartenența religioasă este de obicei determinată în funcție de botez. Angajații români ar trebui să își declare apartenența religioasă înainte de a începe munca. Kirchensteueramt, sau Oficiul de Impozit pe Biserică, poate verifica dacă un contribuabil este credincios în țara sa de origine. Dacă, în timpul angajării în Germania, apartenența religioasă nu este determinată și impozitul nu este plătit, oficiul poate solicita plata impozitelor restante.

Este important să știi că impozitul pe biserică poate fi dedus din impozitul general, deoarece este considerat o cheltuială excepțională. La fel ca donațiile către organizațiile caritabile, impozitul pe biserică reduce venitul impozabil.

Cât este impozitul în Germania în 2025?

Sistemul fiscal german constă din clase de impozitare, iar pe baza situației familiale a contribuabilului, acesta este atribuit clasei corespunzătoare. Clasa de impozitare și veniturile obținute sunt principalele criterii care determină suma impozitului de plătit.

Legea fiscală din Germania prevede și un plafon al veniturilor neimpozabile. În 2025, suma neimpozabilă pentru o persoană fizică este de 11.784 EUR, iar pentru un cuplu este de 23.568 EUR.

Dacă venitul tău anual depășește acest plafon sau orice altă sumă neimpozabilă, vei plăti impozit pe venit pentru suma care depășește. Cota minimă de impozit este de 14%, iar aceasta crește gradual odată cu veniturile. Cota maximă de impozit rămâne la 45%.

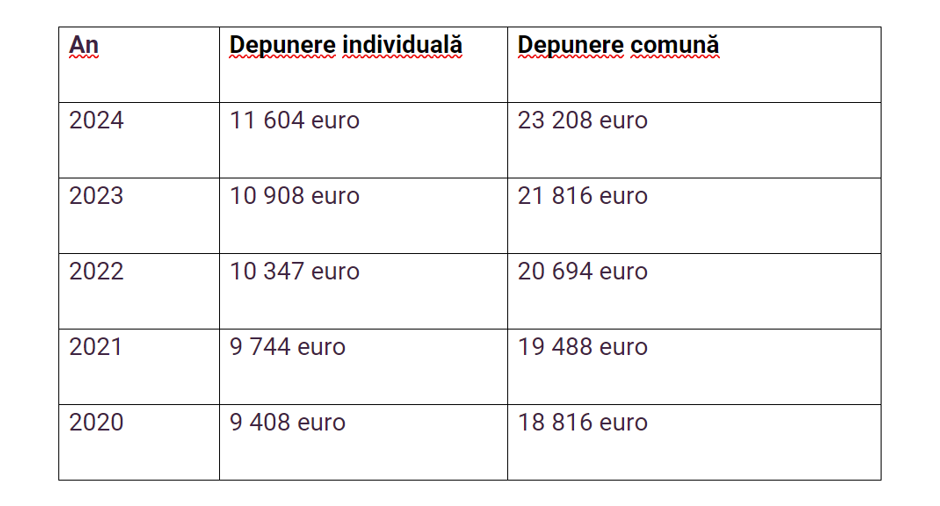

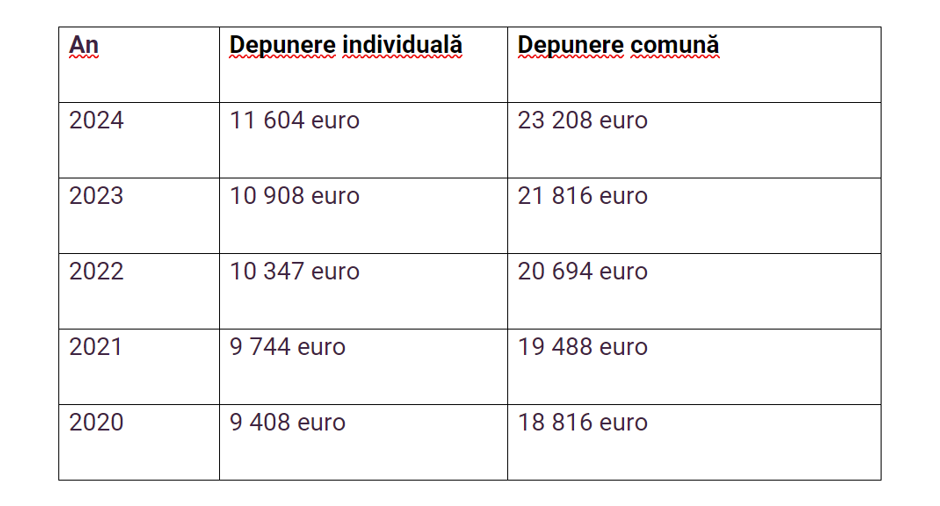

Până la ce sumă nu se plătește impozit în Germania?

Suma neimpozabilă, așa-numitul Grundfreibetrag, variază de la an la an și este într-o tendință de creștere. Este suma veniturilor anuale neimpozabile. Valoarea sa este stabilită în conformitate cu Legea Asistenței Sociale și a fost stabilită în principal pentru a asigura un minim de subzistență pentru fiecare contribuabil care trăiește în Germania. Aceasta se aplică doar contribuabililor cu rezidență fiscală nelimitată și clasă fiscală (Steuerklasse) de la 1 la 4, iar pentru clasa 3, suma neimpozabilă este dublată.

În principal, persoanele ale căror venituri impozabile nu au depășit suma neimpozabilă și pragul de venit mondial în Germania într-un anumit an au posibilitatea de a recupera 100% din impozitele plătite în plus.

Mai jos, am enumerat sumele exacte neimpozabile pentru anul în curs:

După cum se poate observa, suma neimpozabilă se dublează în cazul unei depuneri comune. Prin urmare, multe persoane care lucrează în Germania aleg să depună declarația împreună cu partenerul lor.

După cum se poate observa, suma neimpozabilă se dublează în cazul unei depuneri comune. Prin urmare, multe persoane care lucrează în Germania aleg să depună declarația împreună cu partenerul lor.

Clasele de impozitare în Germania – ce sunt acestea?

Sistemul fiscal din Germania diferă de cel din România datorită existenței claselor de impozitare. Contribuabilii sunt alocați acestor clase pe baza situației lor personale, iar clasa în care te afli va influența valoarea impozitului pe venit pe care trebuie să-l plătești ulterior către fisc. Reține că ești obligat să informezi oficiul fiscal despre orice schimbări care pot afecta apartenența ta la o anumită clasă de impozitare.

Concluzie

Dacă intenționezi să lucrezi sau să te stabilești în Germania, cunoașterea legislației fiscale aplicabile este un element esențial de care trebuie să te ocupi. Înțelegerea convenției de evitare a dublei impuneri și a modului în care situația ta personală influențează alegerea clasei de impozitare este extrem de importantă la depunerea declarațiilor către autorități. Acest lucru te va ajuta să eviți situațiile neplăcute și eventualele penalități pentru neplata impozitelor în Germania, precum și să îți crești șansele de a recupera o rambursare mai mare de impozit.

Totuși, dacă legislația fiscală germană ți se pare prea complicată, poți încredința declarația ta specialiștilor cu experiență. Completează formularul și te vom contacta, te vom ajuta cu formalitățile și vom recupera pentru tine rambursarea maximă de impozit.

După cum se poate observa, suma neimpozabilă se dublează în cazul unei depuneri comune. Prin urmare, multe persoane care lucrează în Germania aleg să depună declarația împreună cu partenerul lor.

După cum se poate observa, suma neimpozabilă se dublează în cazul unei depuneri comune. Prin urmare, multe persoane care lucrează în Germania aleg să depună declarația împreună cu partenerul lor.